Intro

2022年10月31日,港府发表了有关虚拟资产在港发展的政策宣言,引发了市场的高度关注,其监管重心或将落实到何处?又会对行业产生什么影响?

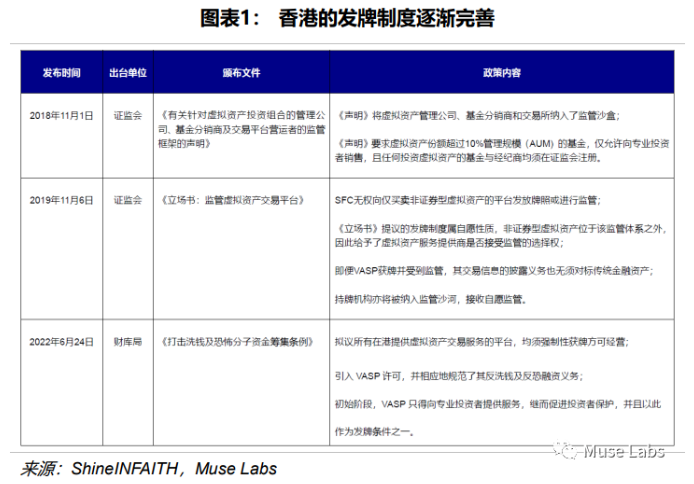

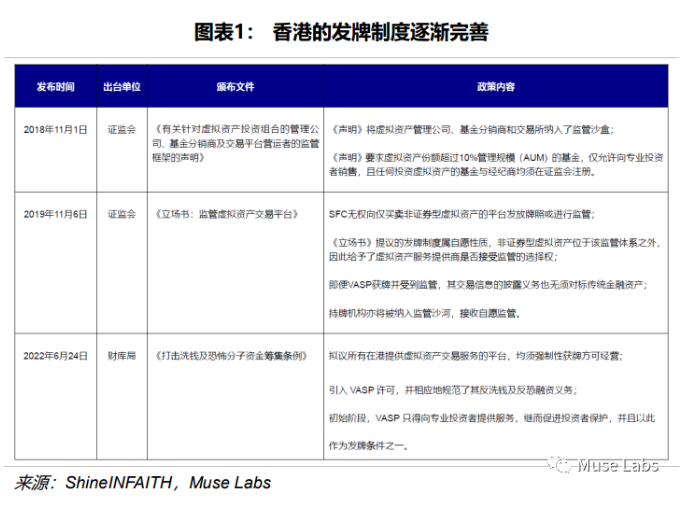

发牌制度持续改进,零售交易或将开放

发牌制度由自愿持牌转变为全面监管。此前,香港并未针对监管虚拟资产立法,只要其不属于《证券及期货条例》附表1所定义的证券或期货合约,就不构成受监管活动,故证监会也无法律依据向虚拟资产服务提供商(Virtual Asset Services Provider,VASP)发牌,导致市场上大部分实体处于无监管状态。即便平台申请牌照,也属于自愿接受监管。

2022年6月,香港财库局发起了《修订草案》,建议设立强制性发牌制度,对VSAP进行全面监管。由于虚拟资产的交易量大幅增加,其日渐频繁的洗钱与恐怖融资活动逐渐对金融系统构成重大风险,还普遍涉及到投机、欺诈、市场操纵等违法行为,严重威胁资本市场及投资者的财产安全。

如果《修订草案》顺利通过,预计生效日期为2023年3月1日。届时,VASP(如CEX、理财平台等)必须取得牌照才可在港开展虚拟资产的相关业务。随后,香港的银行和金融机构即可与持牌平台合作,共同为客户提供虚拟资产交易服务。如此一来,VASP便可在香港扩张其分销渠道,凭借香港超过4.5万亿美元的庞大资本市场,各大机构或将进一步提升其业务规模。

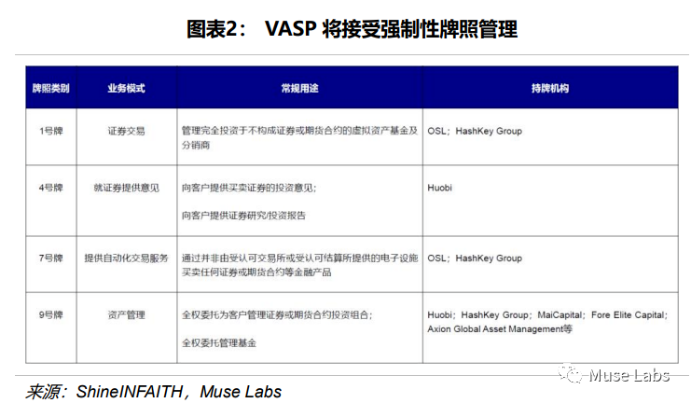

我们认为,VASP纳入发牌制度下将是大势所趋,若CEX试图充分拓展业务类别,且维持合规经营,须重点申请1、7与9号牌,投资机构则须着眼于9号牌。目前,仅三家虚拟资产交易平台获得牌照,种类则主要集中在1、4、7和9号牌。HashKey Group是所持牌照最全的平台,而Huobi是最早申请牌照的机构。2022年7月,Huobi又提交了1类及7类牌照的申请,香港证监会已经正式受理,但还未批准。如果通过,Huobi将超越HashKey Group成为持牌最全的平台。据悉,OKX也正在计划申请牌照,预计后期CEX将会积极配合新发牌制度。

另外,随着虚拟资产市场的成熟度逐渐提高及众多国际金融巨头进军虚拟资产领域,监管机构很可能将放开零售交易的限制。此前,由于虚拟资产价格波动较大,信息披露不透明与监管难以到位,导致虚拟资产的投资风险极高。在自愿监管的法律框架下,香港仅允许专业投资者参与虚拟资产交易,其对专业投资者的定义为:1)个人投资者须拥有达到800万港币或100万美元的金融资产(现金、股票等高流动性品种);2)机构投资者的标准则高达4,000万港币或500万美元。一旦新发牌制度确立,监管机构或将允许散户投资者适当买卖虚拟资产。

ETF发售,初见曙光

香港投资者在获得虚拟资产ETF敞口方面的限制被逐渐放松。2018年11月,鉴于投资虚拟资产的重大风险,在香港证监会(SFC)针对其制定的监管体系下,仅机构投资者被允许参与在港发售的ETF。

2022年1月,SFC和香港金融管理局(HKMA)联合发函,允许注册中介人向合格零售投资者适当提供虚拟资产期货ETF,其须通过虚拟资产知识测试,拥有足够的净资产,且能够承担风险和潜在损失。虚拟资产期货ETF则要求在获得SFC认可的CEX上买卖,并在司法管辖区(包括美国、英国与澳大利亚)取得相关监管机构的认可或批准售予合格散户。

2022年10月,根据《证券及期货条例》第104及105条,SFC考虑首次授权公开发行基于期货合约的虚拟资产交易所买卖基金(ETF),但仅允许处于监管内的传统期货交易所上的虚拟资产期货发售指数基金。初始阶段,只有在芝加哥商品交易所(CME)上市的BTC和ETH期货类指数基金才被允许交易,后续再将扩充品类纳入考量。而在SFC发布的通函中,其将允许散户投资者在满足要求的前提下,接触虚拟资产期货ETF。

参考美国的虚拟资产ETF现况,预计SFC会率先通过BTC期货ETF的上市申请,且监管重点也将围绕“防止欺诈行为和价格操纵“展开。港交所(HKEX)可能需要与标的或比特币资产相关的大型受监管市场(即CME,受到美国商品期货交易委员会监管)签订共享协议,使HKEX有能力获取必要的信息以发现、调查和阻止欺诈行为与市场操纵,便于全面监督。根据美国证券交易委员会(SEC),全面的监控共享协议“为操纵提供了必要的威慑,因为它们有助于提供必要的信息,以便在操纵发生时对其进行全面调查。” 监控共享协议将规定有关市场交易活动、清算活动和客户身份等信息的共享,并且协议各方也将能够获取和提供所要求的信息。此外,监控共享协议也能确保定价信息的可用性和投资组合的透明度,有助于保护投资者利益。

RWA在区块链的拓荒之旅——代币化资产

代币化资产是指将现实世界资产(Real World Assets,RWA)转化为可分割、可交易且基于区块链的代币,所发行代币即代表RWA的价值份额,以贯通链上和链下的方式,将RWA的性质、权益与经济价值映射到区块链上。港府在设想虚拟资产的用途时,重点提及了艺术品和收藏品、古董物件、证券的代币化。其中,除证券外,其它资产类别具有唯一性,因此通常都以NFT的形式呈现。

由于艺术品和收藏品、古董物件等均具有较强的商品属性与投资价值,我们认为NFT在港发行将出现较强的金融化趋势。根据《证券及期货条例》,集体投资的四要素之一:“有关安排的目的或作用是使参与者能够分享或收取从上述财产取得或管理而产生的利润、收益或其他回报”,若NFT符合该条件,则会被定义为金融化。而对于金融性NFT,其推广分销必将受到SFC监管,需要持牌发行。

港府认为,证券代币化则有助于提升其发行和结算效率,并降低成本,继而吸引更多投资者。因此,HKMA联合国际结算银行(BIS)共同开展了Project Genesis。目前,HKMA正计划发行政府代币化绿色债券,以供机构投资者认购,同时测试实验效果。

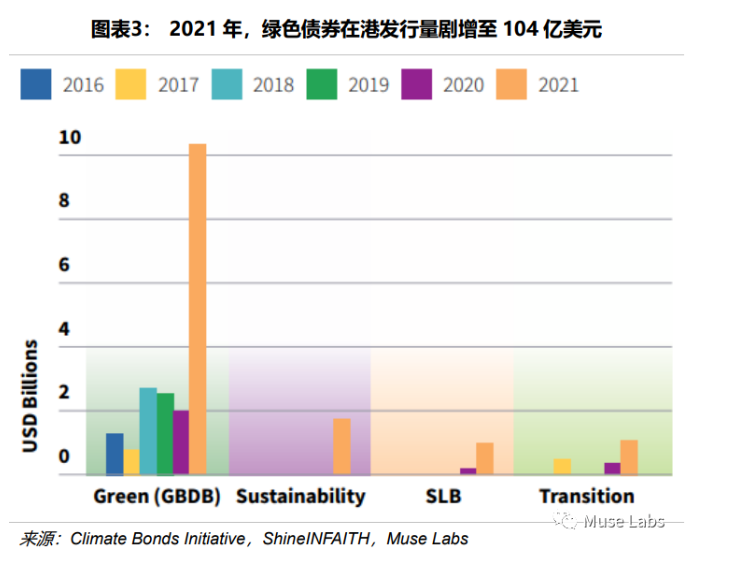

如果试验成功,香港或将成为全球最主要的绿色债券代币化发行市场。绿色债券,又名气候债券,定义为通过募资缓解各种气候变化问题的债务证券,是类较为新颖的定息金融产品。自2016年始,绿色债券就是香港债券市场中最主流的发行品种,其发行量整体呈上升趋势,截至2021年底,累计发行量更是高达200亿美元,同比增长超过6.5倍。

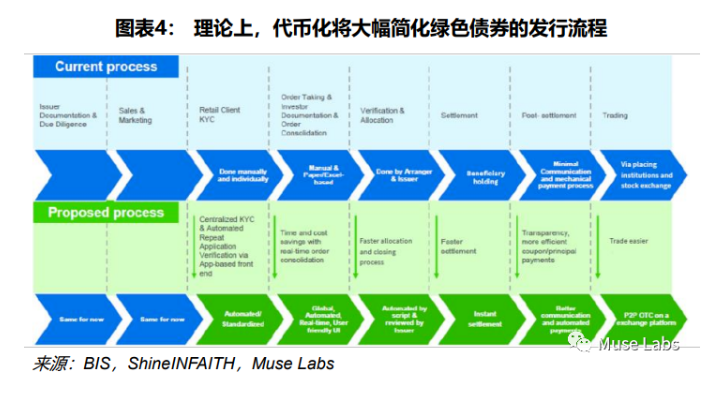

代币化的最终目标是为了绿色债券能够直接面向投资者发行,发行流程将建立在HKMA原有的监管条例之上,并尽可能地提高发行效率。

发行过程包括准备阶段,债券会按照法规预先安排;认购阶段,潜在投资者可以申请债券;结束阶段,债券将会被高效地向投资者分配。在整套流程中,HKMA与一些主要的配售机构合作,管理和验证合格投资者、提交认购请求以及处理相关付款。

代币化使发行人在能保证成本效益的情况下,简明直接地与投资者交互,完成发行工作,投资者也可通过其数字钱包持有债券。代币化的优势在于不仅能够提高客户便利、避免托管和活跃二级市场,还可以实时检查市场动态。

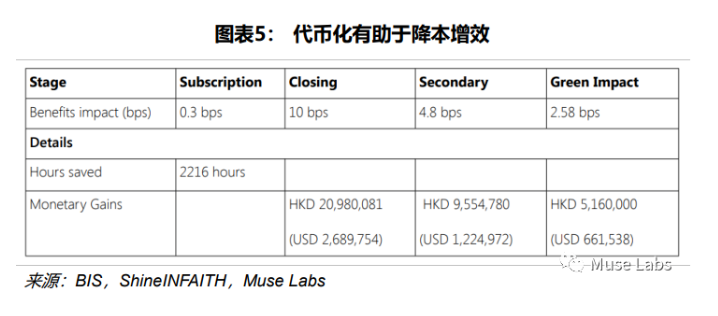

另外,代币化也将明显削减绿色债券整个发行周期的时间与成本。通过引入预置的标准化流程,债券的准备阶段可以从1-2个月减少到2-4周,在二级市场上市交易也能节省2-3个工作日;通过简化当前的认购流程并消除所有的人工对账工作,在配售机构和发行人启动的认购阶段,预计能够节省800-1,000工时;投资者也将受益于支持移动应用的认购流程,以节省大量在银行柜台耗费的等待时间和通勤时间,该群体的累计节约时间可达2,500 - 3,000小时;除缩短债券发行、收盘、二级交易和支付息票所需的时间外,推测代币化将在整个债券发行周期中节省18个基点的成本。

TradFi与DeFi之间的桥梁——稳定币

稳定币亦是监管重点之一,将被纳入立法体系。在原先的自愿发牌制度下,VASP拥有选择加入与否的权力,稳定币也不属于证券的范畴,因此其并不需要得到监管机构的认可。另外,根据《支付系统及储值支付工具条例》,HKMA负责监管香港的储值支付工具,稳定币在支付方面的运作模式与其相似。然而,稳定币的应用却不包括在储值支付工具的定义范围内。例如,即便稳定币的运作方式与受监管活动类似,但只要发行商承诺不将其作为第三方支付手段,就可避开监管。

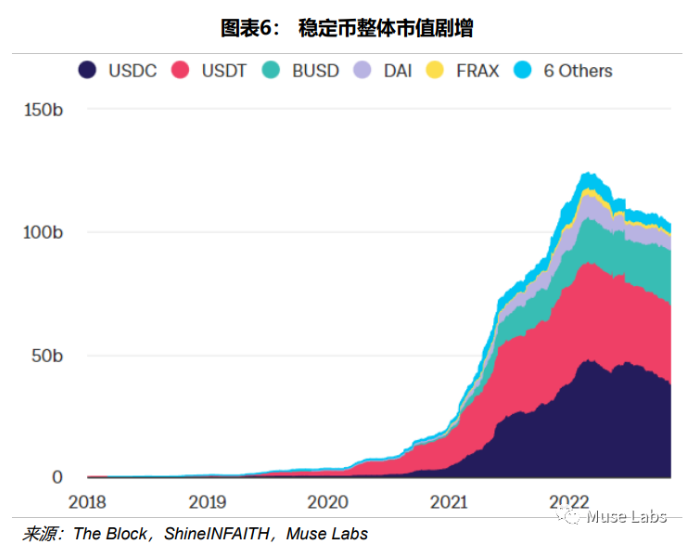

港府认为,随着稳定币使用情况的增加,其融入传统金融体系(如支付系统)的潜能也在逐步增长。过往四年,稳定币的总体市值迅速增长,于2022年11月将近1,461亿美元,占据了整个虚拟资产市场份额的14%。USDT约占稳定币市值的48%,其它主流稳定币包括USDC、BUSD及DAI等。

HKMA考虑扩大监管范围,进而涵盖用于支付活动的稳定币。鉴于其特性,稳定币在虚拟资产市场可作为一种记账单位,且兼具交易媒介和价值存储的功能,故拥有被主流金融系统或商业经济活动广泛采用的可能性。然而,现存的监管框架未能完全覆盖稳定币,其漏洞或将埋下隐患。由于稳定币可经过区块链以匿名的方式轻易流通,因此增加了洗钱及恐怖分子资金筹集的关键风险。意识到稳定币的迅速发展以及现存法规的空白,HKMA将针对支付型稳定币拟议新的监管制度。

币安Binance交易所_全球最大交易量的数字平台app

币安Binance交易所_全球最大交易量的数字平台app