前言:市场已经进入了动荡的时期,大量完成募资的 VC 正在按兵不动,项目估值开始下降。但真正经历过牛熊的 VC 都知道,优质的百倍、千倍乃至万倍的项目,往往都是来自于熊市价格尚未发现时的机遇。作为市场上最活跃的 VC Coinbase Venture, 他们对二季度有哪些分析与展望,值得关注。

原始链接:

https://blog.coinbase.com/coinbase-ventures-q2-investment-memo-857dd8ec7627

Coinbase Ventures 的交易活动反映了风险投资领域的整体步伐,季度环比下降 34%。业务活动同比增长 68%,反映了我们的风险业务在过去一年的稳步增长。

在观察到的主要趋势中,我们相信 Web3 游戏将引领下一波加密浪潮,来自 Web2 游戏的经验丰富的创始人将继续涌入该领域。

我们很高兴 Web3 用户应用程序能够颠覆 Web2 的俘虏模式,让用户能够控制他们的用户和社区。

Solana 生态系统继续展现出令人印象深刻的势头和吸引力。

加密技术正在进行大规模的用户体验改进,这将消除复杂性,并提供与 Web2 相同的体验

美国仍然是我们投资组合中大部分公司的所在地,新加坡、英国、德国和印度都建立了令人印象深刻的创新中心。

今年 CeFi 的放贷机构表现不佳,而 DeFi 的放贷平台却很有弹性。

抛开当前的价格走势不谈,我们仍然相信加密和 Web3 的机会比大多数人意识到的要大得多。

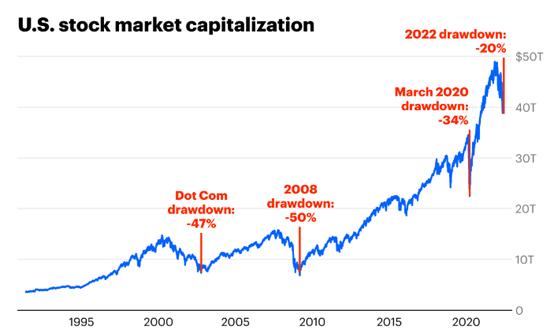

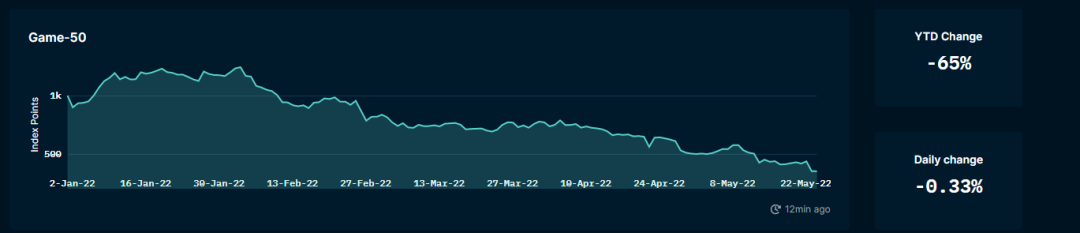

2022 年上半年,所有市场都动荡不安。道琼指数和标普指数上半年表现为 1962 年和 1970 年以来最差。纳斯达克指数经历了自 2008 年以来最糟糕的一个季度。比特币经历了自 2011 年以来最糟糕的一个季度,DeFi TVL 从高点下跌了 70%,6 月份的 NFT 销量跌至一年来从未见过的水平。

今年 5 月,价值 600 亿美元的 Terra 生态系统崩溃,这是加密市场混乱的一个核心部分。这导致了规模为 100 亿美元的加密 Token 基金 (Three Arrows Capital) 的崩盘,该基金对 Terra 进行了杠杆交易,并有一些其他不利的交易 (GBTC, stETH)。接下来,有消息称,三箭资本从一些最大的加密 Token 中心化放贷机构借入了大量资金,由于无法收回这些贷款,其中几家银行被迫破产。

宏观市场的低迷也影响到了风险投资领域。

风投领域

整体风险投资市场在第一季度开始出现降温迹象,融资总额自 2019 年第二季度以来首次下降。这一趋势在第二季度延续了下来,风险投资总额下降了 23%,是 10 年来的最大降幅。在这个季度,Klarna 等处于较晚阶段的公司也进行了下调融资,这是时代的进一步标志。

加密风险投资在第一季度仍创下纪录,但正如我们在上一封信中所写的,我们已经开始看到放缓的迹象,预计在第二季度会出现。果然,The Block 的 John Dantoni 的数据显示,加密风险投资资金减少了 22%,这是两年来第一次出现下滑。

在第二季度,Coinbase Ventures 继续位列最活跃的加密 Token 投资者之列,但交易数量也放缓,总交易数量从 71 宗下降至 47 宗,下降 34%。尽管与 21 年末和 22 年第一季度的火热步伐相比有所放缓,但我们第二季度的活动仍同比增长了 68%,这表明了我们风险投资业务的整体增长。

这种下降在很大程度上反映了整体市场状况——随着市场的波动,我们看到许多创始人反思或暂停了他们的融资,尤其是在后期阶段。我们看到,除非绝对必要,否则许多公司会放弃融资,即使是这样,前提是他们有信心能够显示出必要的增长,从而证明新一轮融资是合理的。

抛开低迷的宏观环境不谈,在我们最活跃的种子阶段,仍有很多高质量的创始人在进行融资。从价格走势看,我们投资的领域显示了持续构建的实际效用范围,并描绘了一幅充满希望的未来图景:一个充满活力的 Web3 用户应用阵列,改进的用户体验,健壮的 DeFi 市场,可扩展的 L1/L2 生态系统,以及开发人员构建下一个杀手级应用所需的所有工具。

这是我们在第二季度的布局。

现在,让我们看看一些突出的主题。

即将到来的区块链游戏时代

随着 Axie Infinity 的迅速崛起和随后的衰落,许多权威人士都很高兴地认为区块链游戏只是昙花一现。就像我们在9月份所写的那样,当推动游戏的热情消退时,Axie 正在经历一个正反馈循环,而这也可能变成负反馈循环。不管怎样,Axie 在一个月内便创造了近 10 亿美元的销售额,并在几乎没有营销预算的情况下吸引了 200 万 DAU,这让整个游戏世界注意到这种新垂直模式的力量。

据估计,全球有超过 3.2 亿的游戏玩家,我们坚信 Web3 游戏将成为下一波加密用户浪潮的平台。Web3 游戏仍然是第二季度的重磅投资领域,据 The Block 估计,该领域已筹集了 26 亿美元以上的资金。我们在过去几个季度的活动更坚定了我们的信念。

正如我们在第一季度所看到的那样,在 Web2 游戏领域拥有良好业绩的创始人将继续拥抱这一类别。例如 Azra games 便是由 14 亿美元以上的手机游戏《星球大战银河英雄》的创造者所创建的,他们的目标是创造一款带有强大的游戏内部经济并能够吸引主流玩家的战斗 RPG 游戏。该领域还吸引了游戏流媒体平台 Twitch 的联合创始人 Justin Kan,后者以 10 亿美元的价格被亚马逊收购。Kan 的新公司 Fractal 正在为 NFT 游戏资产打造一个市场。

像 Venly 这样的公司将为 Web2 游戏开发人员提供一套工具,让他们无缝地跨越到 Web3,从而火上浇油。老牌游戏公司也开始参与进来,《堡垒之夜》的开发商 Epic Games 现在允许非主流游戏进入其游戏商店。

这一领域的成熟还需要一段时间,但越来越明显的是,区块链游戏在未来将成为一个巨大的类别。我们期待着对可持续经济和游戏玩法的更多关注,从而将 NFT 与更熟悉的 Web2 游戏体验融合在一起。

重新构思的 Web2

除了游戏,下一代 Web3 用户应用程序正在努力颠覆Web2的俘虏模式,让用户能够控制他们的用户和社区。我们特别感兴趣的一家公司是 Farcaster:一个由 Coinbase 前员工 Dan Romero 和 Varun Srinivasan 创立的去中心化社交网络。他们的早期产品类似于 Twitter,但关键的区别是让用户拥有与他们的受众的关系。

Farcaster 是一种开放协议,类似于电子邮件 (SMTP)。虽然 Farcaster 基于该协议开发了第一款社交应用,但其他开发商也可以开发与之竞争的客户端,就像我们拥有 Gmail 和苹果 iCloud 一样。虽然你不能把你的 Twitter 关注者带到 TikTok,但有人可以在 Farcaster 协议上构建一个类似的 TikTok,而 Farcaster 用户可以把他们的关注者带到一个新的、差异化的平台。用户不仅可以更好地保持对用户的所有权,而且还可以获得更一致的盈利。大多数广告支出都直接流向了 Twitter、Instagram 等平台,而拥有大量粉丝的 Farcaster 用户则可以通过平台直接从他们的受众身上赚钱。

另一项让我们兴奋的投资是 Highlight.xyz,它位于 Web3 和音乐蓬勃发展的交汇处。Highlight 将让音乐人创建他们自己的 Web3 支持的粉丝俱乐部/社区(不需要编码),包括 Token 门控、使用 NFT 空投、商品等。高光加入其他 CBV portcos 如 Audius,Sound.xyz, Mint Songs 和 Royal,所有这些都为音乐人提供了与粉丝建立联系和盈利的新渠道。

总而言之,我们仍然对 Web3 的潜力感到兴奋,它可以为社交媒体、音乐等领域重新设想已确立的 Web2 模式,并最终将权力还给创作者。

Solana 崛起

在我们第二季度的活动中,值得注意的是 Solana 生态系统背后的持续势头。虽然以太坊和 EVM 仍然是开发者和兼容应用的王道,但我们注意到早期团队对 Solana 的重视有一个明显的趋势。总而言之,我们在第二季度完成了 10 笔基于 Solana 的生意。

考虑到 Solana 智能合约是用 Rust 来编码的,而不是 EVM 的 Solidity,创始团队经常在两者之间做出选择。我们看到越来越多的团队从一开始就选择同时支持 EVM 和 Solana——比如最近增加的 Coherent 和 Moralis。我们已经看到其他公司从 EVM 开始,并选择完全过渡到 Solana,而上面提到的 Fractal 选择从一开始就在 Solana 的基础上发展。

此外,多家大型基金已经公开表示支持该生态系统,这表明 Solana 的持久力是真实的。然而,链的活力 (使 Solana 保持在线的能力) 仍然是 Solana 团队需要解决的首要问题。

用户体验

长期以来,整体笨重和脱节的加密用户体验一直是采用加密 Token 的障碍。考虑一下用户执行典型交易必须做什么:将法币转换为加密 Token,将加密 Token 转移到钱包,将加密 Token 桥接到他们选择的网络,然后最终执行交易。

在第二季度,我们已经投资了多个团队(尚未宣布),致力于简化和垂直化整个零售交易过程。很快,加密和Web3的开发人员就可以通过几行简单的代码和标准的api集部署整个事务栈。

最终的结果将是,例如,用户可以在一次单击中执行 DEX 事务。在后台,法币将被转换为加密 Token,移动到钱包,桥接到 L1/L2,然后执行互换,并将资产保存在他们选择的钱包中。所有的复杂性都将被模糊化,我们将拥有与 Web2 相同的用户体验——一个大规模的解锁。

建造者在哪

本季度我们来看看我们投资的创始团队都在哪里。虽然加密 Token 是一个全球性行业,但我们的创始团队最集中的是美国——我们投资的 356 家公司中有 64% 来自美国,这一点并不令人意外。因此,监管机构更有理由培育而不是抑制这一快速增长的行业。

新加坡已经成为许多亚洲团队建设的基地。与此同时,英国和德国拥有越来越多的金融中心,政策制定者积极致力于监管透明度。我们对印度的创始团队印象深刻,我们希望他们在未来的加密技术应用中发挥重要作用 ( CBV 投资组合公司 Frontier,在印度拥有 30 名工程师,已经建立了一个很棒的移动第一 DeFi 聚合器,支持 20+ 链和 45+ 协议)。

本季度,我们还很高兴地支持了 5 个由前 Coinbase 员工创建的团队,包括前面提到的 Coherent 和 Farcaster,以及其他 3 个尚未宣布的团队。我们很自豪能够继续支持在 Coinbase 接受世界一流加密教育的员工,并继续创建世界一流的公司和项目。

结语

虽然未来有很多值得兴奋的事情,但现在也有很多值得学习的经验教训。当前的加密危机与我们在传统金融中看到的危机类似,集中式放款人和三箭资本运作下的不透明导致放款人无法正确评估他们对手方的风险。贷款人不知道其他人借给了 3AC 多少钱,也不知道 3AC 承担了多少杠杆和风险。投资者不知道他们总共面临多少风险。当市场对放贷机构和 3AC 都不利时,放贷机构的资产负债表上留下了巨大的漏洞,而投资者则成了替罪羊。

然而,与面临破产的集中式贷款机构相比,值得注意的是,蓝筹股 DeFi 贷款机构 Aave、Compound 和 MakerDAO 运行得很顺利。每笔贷款及其条款在链上都保持透明,让所有人都能看到。当抵押品水平低于阈值时,抵押品就会通过自动代码出售,贷款人也会得到偿还。同样的代码还规定摄氏被迫偿还给 Aave、Compound 和 MakerDAO 的 4 亿美元贷款——不需要法院命令 (尽管过度抵押起了作用)。总而言之,这是对去中心化金融的一个强大证明。

这只是说,我们可能很容易被当前的价格走势所打击,而忘记我们在短期内已经取得了多大的进步。上次熊市来袭时,最受欢迎的用户应用是 Crypto Kitties。如今,有更多我们无法计数的深刻而有影响力的创新。DeFi, NFTs,一个丰富的 DAO 生态系统,都是在最近两年出现的,甚至聚集在一起,在世界舞台上产生了真正的影响。与此同时,第 2 层扩展解决方案终于出现了,它可以将我们从拨号阶段带到宽带阶段,能够支持丰富的用户应用程序阵列,并使用简单的 UX 引导。

与以往的经济衰退一样,批评者再次自信地宣布加密 Token 已死。然而,从我们在行业中的位置来看,我们看到的那些杰出的创始人不知疲倦地推动这项技术向前发展,这让我们感到振奋。随着整个金融系统和世界自身的数字化,我们仍然相信,加密和 Web3 的机会比大多数人意识到的要大得多。

币安Binance交易所_全球最大交易量的数字平台app

币安Binance交易所_全球最大交易量的数字平台app